【我們想讓你知道】

人還在世的是財產,人過世後的是遺產,辛苦賺了一輩子的錢,就該留給子女嗎?傳統華人世界的父母都認為,省吃儉用一輩子的錢,就要留給子孫輩,這樣才是照顧下一代的最好方式。可如果沒事先擬定遺囑,你的「愛」,或許會變成手足間反目成仇的禍因…

文/ Money 錢

留錢給子女,就等於留愛給子女嗎?大多數的父母都認為,透過贈與、繼承來傳承資產,是照顧和疼愛下一代的絕佳方式,然而,如果分配不公,又或是遺言交代得不清不楚,反而會讓子女心生怨懟,甚至從原本的兄友弟恭,一夕間反目成仇。

明恩法律事務所主持律師吳挺絹直言,爭產並不是有錢人家的專利,實務上許多鬧上法庭的案例,家境頂多算是小康,雖然有時爭產標的可能大到上億元,但有時也可能小到只有 100 萬元。

財產分配只要違反人性,都會破功!

信達聯合會計師事務所所長胡碩勻舉已故長榮集團總裁張榮發為例,他在生前叱吒風雲,以為死後自己的話仍然是聖旨,用一紙遺囑就想把財產和事業全都交給四子張國煒一人,甚至在遺囑中對於大房的 3 個兒子隻字未提,引發爭產風暴一點都不令人意外。

傳承資產秉持 5 大原則

以免釀成失和導火線

儘管許多血淋淋的例子就擺在眼前,但是會積極規劃資產傳承和採取行動的父母仍是少數。吳挺絹點出,這是因為台灣父母有 4 個常見的迷思:① 我的財產不多,沒必要規劃,未來依照法律分配即可;② 我有「交代」就好了,子女會照我的意思安排;③ 我還沒有要走,還有時間慢慢考慮怎麼分配;④ 子女感情融洽,不可能爭產。

針對第 4 點,吳挺絹特別提醒,其實大部分家庭在面臨分產問題前,感情並沒有不好,「父母們不要認為子女現在沒事,將來就一定沒事。」預先安排,才不會讓遺產變成家庭失和的導火線。

胡碩勻也坦言,並不是做好安排,就一定不會上演爭產戲碼,因為「想吵的人還是會吵」,但如果能把想法落實到紙上,就能減少將來的後患。那麼,進行資產傳承,均分就是最好的方式嗎?那也不一定!胡碩勻建議父母參考以下 5 個原則:

1. 兼顧晚年幸福

有些父母太早把全部財產贈與或移轉給子女,而子女又不懂得感恩盡孝,導致自己晚年潦倒,或是無人理會。建議父母給予子女財產時,要給得恰到好處,手上留下來的,最好要多於給出去的。

2. 所有權完整

若不動產都採共有繼承,有可能經過兩、三代之後,所有權人過多,單獨持分又過小,當意見無法整合時,想改建、轉手、開發都會窒礙難行,讓不動產喪失原有的經濟價值。因此,不動產分配建議越單純越好。

3. 公平分配

法律上的公平,或父母認為的公平,在子女眼中未必就是公平,大部分子女除了會介意自己分到多少,也會計較父母生前是否偏心,或是兄弟姊妹對家庭有多少貢獻度。父母平時應多觀察子女互動,和對金錢的態度,再做適當的安排。

4. 節省成本

財產先給後給、給多給少,所衍生的稅負都不一樣,事先規劃可以達到節稅效果,如果可以免除繳交贈與稅或遺產稅,就能讓資產傳承不打折。

5. 富過三代

父母傳承財富,無非是希望後代子孫都能受到庇蔭,又或是家族企業得以永續經營,因此,除了留下財富,也要給予子女好的財商教育,或是選對接班人,以免畢生積攢的心血被揮霍成空。

預立遺囑留意繼承順位避免侵害「特留分」

有些父母雖然已有預先傳承的準備,但卻因為對法律不甚了解,做出一些錯誤的決策。胡碩勻就曾聽聞不少重男輕女的家庭,言明財產只傳男、不傳女,甚至有父母過世之前就要求女兒先簽下拋棄繼承聲明,但這些都是違反法律規定的。

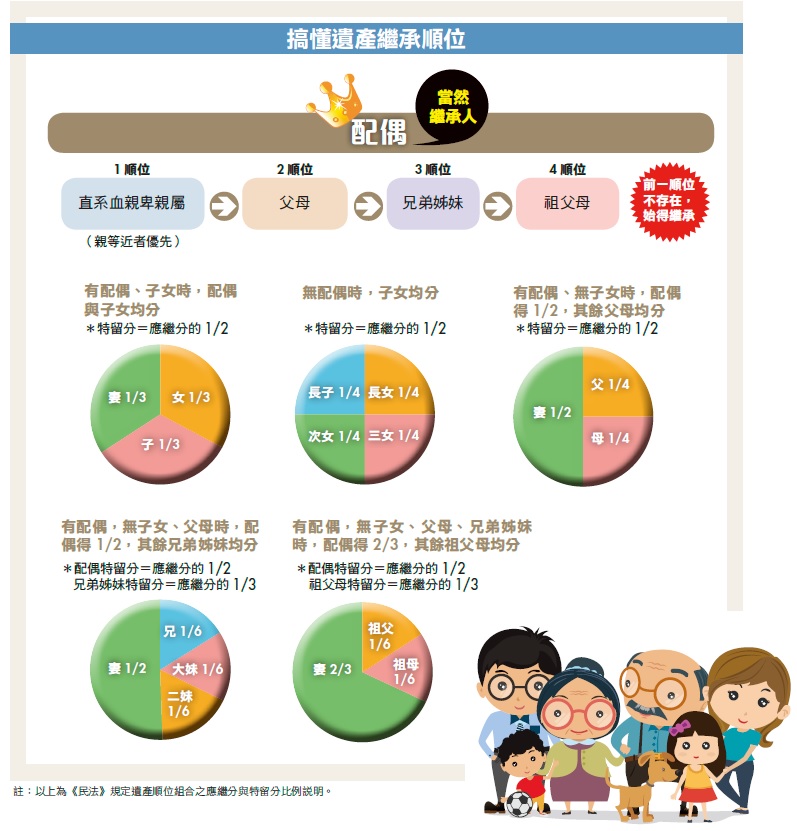

吳挺絹提醒,針對預立遺囑,首先要搞清楚繼承順位,也就是誰有資格參與遺產分配。其次,要了解每個繼承人的「應繼分」與「特留分」是多少。應繼分就是按照繼承人數計算,每人可分得的比例,而特留分是《民法》對繼承人的最低限度保障,為應繼分的二分之一或三分之一。

當遺囑的分配方式侵害特留分時,繼承人可以行使「扣減權」,透過提起「返還特留分訴訟」,把應得的部分要回來。如果不希望造成紛爭,就算再不喜歡某位子女,建議分配比例勿少於特留分。若不幸有子女真的對父母非常不孝,而且有明確的重大虐待或侮辱,父母親還是可以透過預立遺囑,表示該子女不得繼承父母遺產,也就是讓該子女喪失繼承權。

確保遺囑有效,須符合法定要件

另外,還必須確保遺囑具有法律效力。預立遺囑的方式有 5 種,包括自書、公證、代筆、密封、口授,其中自書遺囑是最簡便的一種,而且可隨時隨地更改內容,但缺點是,立遺囑人可能因為不懂自書遺囑的法定要件,導致遺囑不具法律效力,未來繼承時,就無法發揮遺囑原有的功效。

因此,不論是年紀較長的族群,或是其他想透過預立遺囑來安排傳承的人,吳挺絹都建議使用「公證遺囑」或「代筆遺囑」較好,因為這兩者都必須有見證人在場,能夠證明被繼承人立遺囑時認知能力正常,若搭配同步錄影(保存證據方式、非遺囑要件),就更不怕未來遭受質疑。

萬一已經失智了,是否還能透過預立遺囑來安排傳承?吳挺絹表示,要看失智的程度,還有當事人是否已經受到監護宣告或輔助宣告。但失智之後立的遺囑,遭受挑戰的機會很大,因此,建議還是趁認知能力正常時事先安排。

吳挺絹也提醒青壯年朋友,不要真的等到退休或不久於世才立遺囑,人還健康時就該未雨綢繆,以免意外突然來臨,遺願無法完成。例如 NBA 球 Kobe Bryant 離世時才 41 歲,因未留下遺囑,按照美國法律,他的 26 億美元財產會全歸妻子所有,外界都預測 Kobe 的母親會為了這筆遺產掀起婆媳大戰。

生前贈與時機很重要, 2 種情形視同遺產

如果真的特別偏愛或想照顧某個子女,可以用生前贈與的方式,給予較多財產,但吳挺絹提醒有兩件事要注意:第一,若是被繼承人過世前 2 年內贈與給配偶、繼承人、繼承人配偶的財產,按照《遺產及贈與稅法》,必須視為遺產,併入遺產總額課徵遺產稅。

第二,若贈與原因是子女結婚、分居或營業,按照《民法》第 1173 條規定,贈與價額必須計入遺產當中,做為應繼遺產的一部分。如果父母不希望將來這些錢,該子女還要「吐出來」,在贈與時就要明確表示反對「歸扣」(在遺產分割時從該子女的應繼分中扣除),之後也可以把反對歸扣的意思,寫在遺囑裡,做為證據保存。

另外,有些父母會將不動產借名登記在子女名下,這時就要想清楚,未來這筆不動產要直接當作已贈與該子女,還是希望列入遺產,重新分配?若是後者,吳挺絹建議一開始就要和子女講明並非贈與,同時簽署「借名登記契約」。不過,如果能在自己在世時,就把財產恢復成「名實相符」的狀態(父母才是所有權人),較不會造成紛爭。

保單節稅效益高,切忌「三高短重躉」

現在有不少父母會利用保單來做資產傳承,如果安排得當,不僅能有節稅效果,也可以避免子女太快把錢花完,同時還能規避特留分問題,把財產留給真正想給的人。

不過,胡碩勻提醒,規劃保單時要特別留意要保人、被保險人、受益人怎麼填。若要保人與被保險人相同,且與受益人不同時,當要保人死亡,保險給付不須計入遺產課稅;但若要保人與被保險人不同,當要保人死亡時,保單的價值就會被列入要保人的遺產。

此外,當要保人與受益人不同,而死亡給付超過 3,330 萬元時,即使不屬於遺產,按照最低稅負制規定,超過 3,330 萬元的部分仍要計入基本所得額(採每年每戶計算),有可能會多繳所得稅。如果是父母出錢繳納保費,以子女為要保人和受益人,自己是被保險人來投保,則屬於「保單贈與」,因要保人和受益人相同,滿期金或身故保險金不會有贈與稅和遺產稅的問題,但每年繳交的保費若超過贈與稅的 220 萬元免稅額,仍然會被課稅。

胡碩勻也指出,「高額投保」、「高齡投保」、「高資產」、「短期內死亡」、「重病投保」、「躉繳保單」等情形,仍有可能被國稅局視為惡意逃稅,而被要求採「實質課稅」,因此投保時要特別小心,盡量不要在超過 65 歲或生病後才投保。

擔心財產被揮霍?善用信託可降低風險

若子女當中有未成年、無法自理,或是不善管理財務者,胡碩勻建議規劃「遺囑信託」,以確保弱勢子女將來能夠得到較好的照顧,同時也可防止財產被胡亂花用,或是遭到詐騙。

他舉例,已故巨星梅艷芳就是將自己上億元港幣的遺產交付信託,每月支付 7 萬元港幣給其母親做為生活費,另外預留一筆教育基金給兄姊的年幼子女。吳挺絹就曾透過「遺囑信託」及「保險」的方式,協助一位老父親照顧一位因吸毒而誤入歧途的獨生子。

她也提醒,若父母親同時有養老、安養、規劃傳承的多重需求,可以透過遺囑、信託(安養信託、遺囑信託)、保險、意定監護等綜合規劃的方式來做安排。至於哪些方式適合自己,建議尋求專業人士的協助,先釐清需求,再找出可以解決問題的方案。

最後,吳挺絹從眾多的爭產案例中,歸納出一個結論:「爭產的源頭,其實是價值觀。」當父母讓子女從小予取予求,就很容易造成子女認為「遺產是自己應得的財產」。反之,若父母給予正確的價值觀,子女會認為「遺產是一份禮物」。「愛可以無條件,但不該沒有底線;父母要先愛自己,也要知道可以給的底線在哪裡。」吳挺絹說。

更多好文推薦給你 :

- 比爾蓋茲讚保險是家庭最佳理財術!夫婦離婚分割 4 兆財產,牽動財務、保險規劃

- 財產分批匯款給子女,卻被國稅局盯上判繳千萬補稅與罰款…忽略轉帳2地雷,當心省小錢賠大錢!

- 遺產是禮物,還是摧毀親情炸彈?財產分配的 6 大重點,會計師:關鍵就這 2 字!

- 房地合一稅、遺產稅好貴,房子「送」還是「賣」給兒女好?4 種轉移方式,選錯多付 158 萬

本文及內文圖由 Money 錢 150 期授權,掌握最新投資理財資訊,請鎖定 2022 年 6 月號《Money 錢》

(圖:shutterstock、Money 錢 /責任編輯:Ryan)

發表

發表

我的網誌

我的網誌