中航簡介

中航核心業務為航運,可分為散裝及貨櫃運輸服務。散裝的部分,主要營運10艘海岬型船(Cape),平均船齡約8~9年,平均載重噸(Deadweight Tonnage, DWT)皆大於15萬,主要運送鐵礦砂、煤礦、鋁礬土等大宗原物料商品。10艘船皆為合約船,大多為1~2年期短約,每季換約1~2艘。貨櫃的部分,子公司偉聯運輸為國內規模最大的內陸貨櫃運輸業者之一,於北台灣擁有2大貨櫃集散地,可直通南北大港,便於提供客戶貨櫃進出口業務。

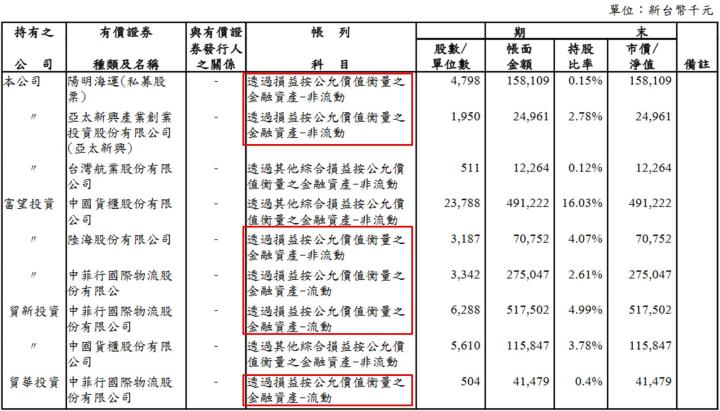

旗下轉投資包含偉聯運輸、環能海運(持股12%),以及富望投資、貿新投資、貿華投資等投資公司。其中環能海運主要業務為運送中東原油、成品油至遠東地區(包含台灣),船型多為超大型油輪(VLCC);至於投資公司投資標的多以運輸業為主,21Q1持股陸海(5603)、中菲行(5609)、陽明(2609)以「透過損益按工運價值衡量之金融資產」認列,進而會影響中航業外收入。

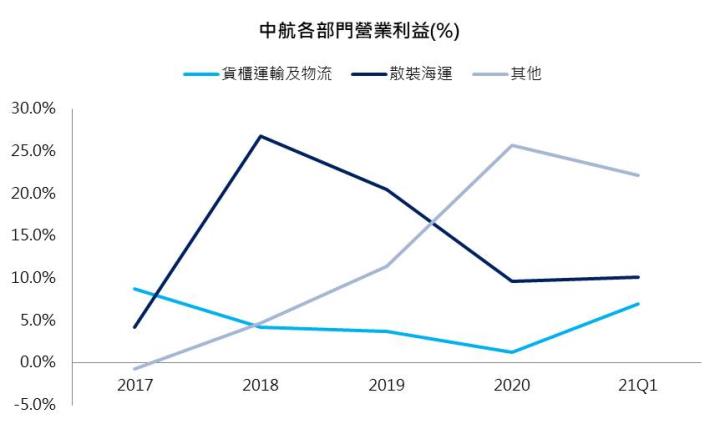

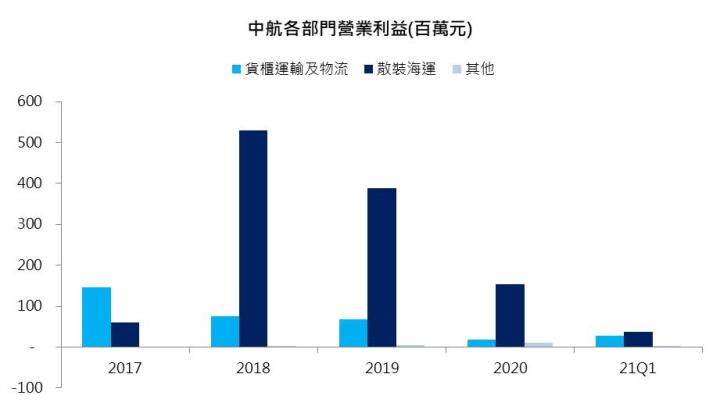

2020年營收比重:散裝51%、內陸貨櫃運輸35%、物流13%,空運代理等其他業務1%。

中航21Q1持有的有價證券

2021年中航散裝、貨櫃運輸本業轉好,業外投資收益大爆發

由於年初疫情趨緩,全球經濟復甦帶動海運需求增加。市調機構Clarksons預估全球鐵礦砂需求年增3%,其中巴西年增6%、澳洲2%;煤炭運量預估增長5%,其中澳洲年增4%、印尼6%。

供給面的部分,由於海運環保法規日趨嚴格,新造船訂單逐年下降,2021年船隻供給來到近年低點。Clarksons預估今年散裝運力供給年增2.6%。供需結構轉好下,有利於市場景氣回升。

21Q2散裝及貨櫃卸載增加,帶動中航本業轉好,加以業外持股挹注獲利跳升

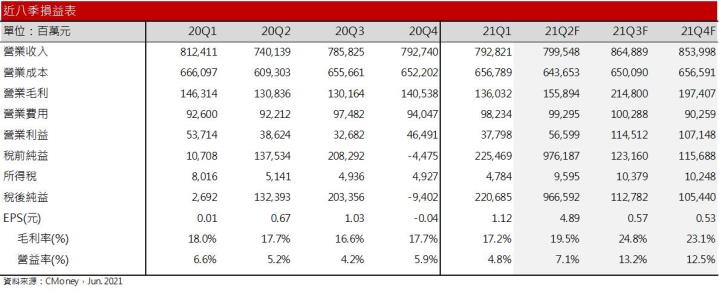

Q1散裝景氣回溫,惟以中小型船較明顯,中航首季營收7.9億元,毛利率微幅衰退0.6個百分點,整體營運持平去年第四季。

隨著3月鐵礦砂、煤炭需求轉強,5月雖有回落,整體需求仍維持強勁,至今BCI指數上漲66.5%,加以中航每季換約1~2艘,有利於提高Q2毛利率。

貨櫃運輸的部分。由於海外需求強勁,自年初台灣進出口量維持高水準。根據台灣港務局統計,今年1~5月貨櫃裝卸量達641萬TEU,較去年同期增加5.8%,進而帶動內陸貨櫃運輸回溫。但考量貨櫃運輸以及物流的毛利水平相較平穩,推升獲利成長的幅度較不明顯。

整體而言,受惠於貿易景氣持續擴張,以及散裝大型船需求回溫,預估Q2營收可望來到78億元,散裝換約帶動毛利率來到19.5%,營益率7.1%。受惠於航運持股Q2維持強勢,截至6/28,中菲行(5609)、陽明(2609)、陸海(5603) 持股總市值翻倍,可望大幅挹注中航業外收支9~10億元,預估EPS跳升至4.89元。

中航持股市值水漲船高,挹注業外投資收益大幅成長

21H2散裝及貨櫃旺季,中航本業獲利可望持續攀升

展望下半年,預期中航4艘船將換約。由於近日中國打壓原物料價格,短期影響運輸需求波動加大。然中國鋼鐵業庫存偏低,短期電爐產量也較難補上需求缺口。隨著疫情淡化,下半年巴西、澳洲鐵礦供給可望持續恢復,加以Q3營建旺季帶動鐵礦砂需求增加,整體而言,預期鐵礦、煤炭需求仍可維持。在運力有限的情況下,可望推升大型船運價上行,進而有利於提升中航毛利率。貨櫃運輸的部分,受惠於Q3進入傳統運輸旺季,預估貨櫃運量可望維持高個位數的年增長。

整體而言,受惠於散裝需求增加以及出口旺季加乘,21Q3營收可望成長至86.4億元,季增8.2%,年增10.1%,換約帶動毛利率上升至24.8%,營益率13.2%,EPS 0.57元。

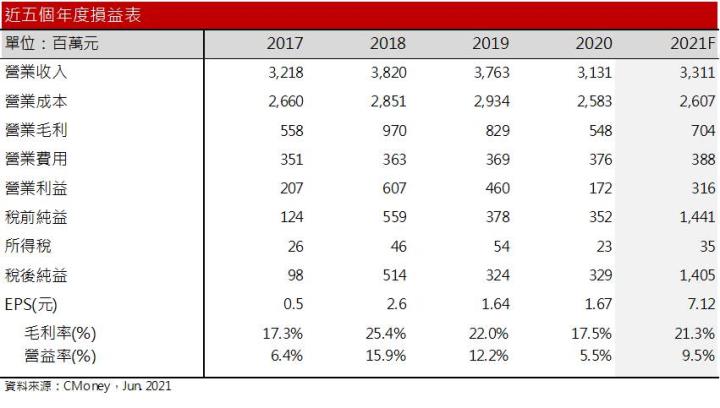

整體而言,中航受惠全球原物料需求增加、貿易出口景氣擴張,2021年營收可望來到33.1億元,年增5.8%,受惠於散裝換約,毛利率可望提升至21.3%,年增3.8個百分點,受惠於航運股股價跳升,業外投資受益大幅成長,EPS可望跳升至7.12元。預估每股淨值56.25元。

結論

由於近日散裝大型船市況轉強,推升中航股價強勢上漲,目前股價淨值比1.43倍。近日外資持股增加,股價仍維持多頭排列下,仍可偏多看待。基本面來看,由於帳上持有陽明、中菲行、陸海等航運股,預期Q2業外收益豐腴,獲利可望創單季新高,加以Q3進入散裝及貨櫃旺季,獲利可望持續轉好。在營運持續轉好下,預期股價將往1.8倍上下浮動,投資評等為買進,惟中航業外投資收益與航運股關聯性高,需特別留意後續航運股人氣是否持續維持,業外收益方可延續。

*本文章之版權屬筆者與 CMoney 全曜財經,未經許可嚴禁轉載,否則不排除訴諸法律途徑。

*本文章所提供資訊僅供參考,並無任何推介買賣之意,投資人仍須謹慎評估,自行承擔交易風險。

發表

發表

我的網誌

我的網誌