(圖片來源:筆者拍攝)

比 VT 波動程度更低的全球型 ETF : ACWV

長期持有全球型 ETF 「Vanguard Total World Stock ETF (VT)」

分享全世界企業經營成果的概念,除了許多網路財經部落客推崇,

在知多網路論壇 PPT 上,也有越來越多人參與討論(如下圖)

可見實踐被動投資的人,在近年有逐步增加的跡象

筆者在先前,也曾介紹過 Vanguard Total World Stock ETF (VT) 的細節

簡單而言,這檔 ETF 主要特點有 :

1. 總開支比率極低

2. 投資美國權重高,旗下囊括多家美國知名科技公司

3. 成立時間已逾 10 年,規模大且交易流通性足夠

(圖片來源:PTT海外投資板)

事實上,除了 VT 以外,

還有一檔名氣比較小、但很值得研究的「全球型低波動 ETF」

其名稱為 : iShares Edge MSCI Min Vol Global ETF

即 iShares Edge MSCI 全球最小波動率 ETF (ACWV)

究竟它和 VT 有什麼不同之處 ? 長線報酬率如何 ?

本篇文章,將把 VT 與 ACWV 做一連串比較

繼續看下去..

(贊助商連結)

♘ 2019 正式發車 ! 點此加入全新 Line@ 「理財自強號」

① 基本資料 : 總管理費、資產規模、股息殖利率

✎ ACWV 為 Smart Beta ETF,總管理費較 VT 高

低廉的總管理費,等於為投資人節省投資成本

VT 最大的其中一個特色,就是在於其總管理費非常低、僅 0.09%

而 iShares Edge MSCI 全球最小波動率 ETF (ACWV) 在血統上,

屬於 Smart Beta ETF ( Smart Beta ETF 解析 ),總管理費相對較高,

原 ACWV 的總管理費表訂是 0.31%,

但官方於 2023 年 12 月底前豁免部分管理費 (即下圖中「Fee Waivers」)

因此目前 ACWV 實際管理費為 0.2%,仍比主動型基金低廉許多

✎ 兩者皆為成熟、交易流動性足夠的 ETF

在挑選 ETF 時,須留意是否具有足夠大的規模

規模過小、交量流動性不足的 ETF,較不建議作為長期投資的標的

VT 成立於 2008 年、ACWV 成立於 2011 年

兩者都是成熟、規模大、交易流動性足夠的 ETF

根據官方資料,ACWV 規模約為 42.52 億美元 (as of Apr 18, 2019),

VT 為 174 億美元

✎ 兩者殖利率皆落在 2% 上下水準

VT 與 ACWV 在股利政策上略有不同,

VT 是採季配,ACWV 則是採半年配

但兩者殖利率水準大致相當,皆落在 2% 上下

據 ETF.COM 資料列示,目前 VT 殖利率為 2.24%,ACWV 為 2.12%

台灣人投資美國股票型 ETF,會被券商預扣走 30% 的現金股利稅

至於券商隔年會不會退稅,則不一定

因此殖利率 2% 雖然不高,

但股利發得少,相對被預扣的股利稅也會比較少

VT 與 ACWV 定位偏向「追求總資產累積增長」

有關「思考長期財務目標」之細節,

請參閱筆者先前的拙作 : 開始投資前必須思考的事

② ETF 持股權重分佈狀況

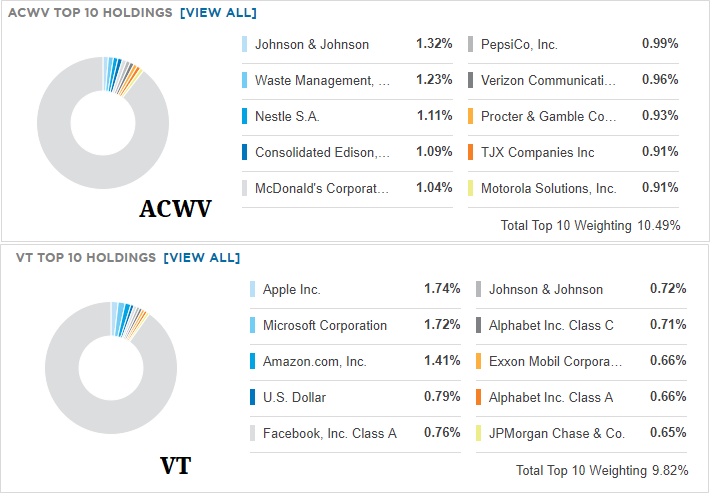

雖然 VT、ACWV 都屬全球股票型 ETF

但就持股數來看,VT 持股數多達 7500 多檔

ACWV 僅持有約 400 多檔股票

雖然持股數量懸殊,但 ACWV 並沒有持股過於集中的疑慮

ACWV 的前 10 大持股,僅佔整體 ETF 權重的 10.49%

相較於 VT 的 9.82%,並沒有相差很多

(資料來源:ETF.COM。擷取日 : 2019/4/22)(註 : 以上僅為數據研究分享,非推介買賣之意,投資人須自負交易風險)

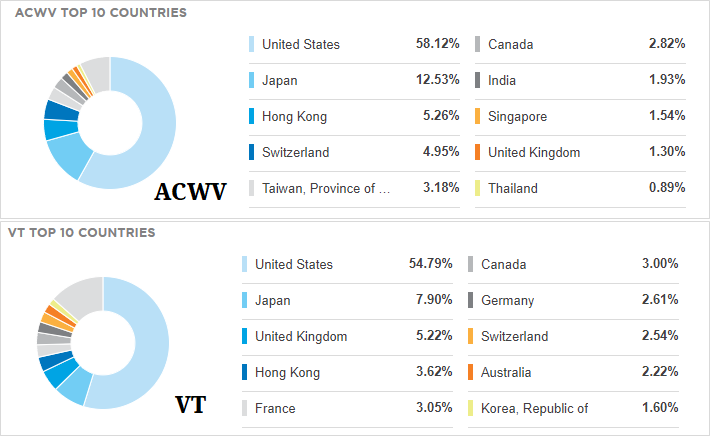

✎ 區域分佈

在投資區域上, VT、ACWV 皆以美國的投資權重最高

第二名亦皆為日本,ACWV 投資日本權重達 12.53%,VT 則是 7.90%

從此部份來看 : 美國+日本 這兩個成熟市場,

佔 VT、ACWV 投資權重高達 60% 之上

對投資人而言,買進 ACWV 或 VT 就可以享受全世界企業的經營成果

但各國家投資權重的比率無法自行調整

如果看好其他新興市場,投資組合可能要納入其他區域型 ETF

(資料來源:ETF.COM。擷取日 : 2019/4/22)(註 : 以上僅為數據研究分享,非推介買賣之意,投資人須自負交易風險)

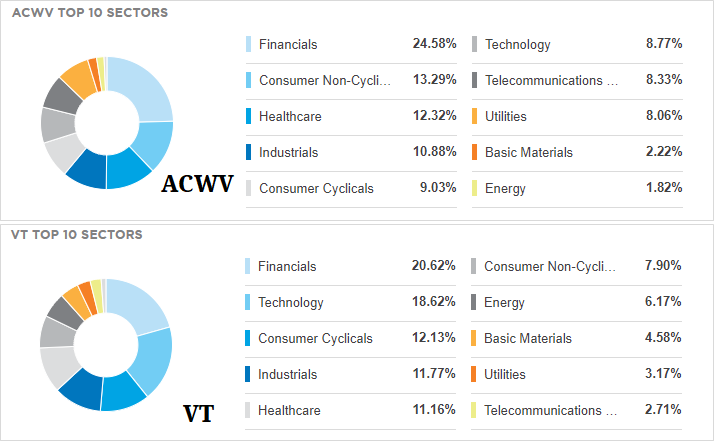

✎ 產業分佈

若從產業分佈的角度來看,

ACWV 和 VT 就有較顯著的不同

ACWV 比重最大的前三大產業分別是金融、非循環性消費、健康護理

其中非循環性消費、健康護理皆屬防禦型產業

(資料來源:ETF.COM。擷取日 : 2019/4/22)(註 : 以上僅為數據研究分享,非推介買賣之意,投資人須自負交易風險)

♘ 加入「雞尾酒投資 Bar」社團,一步步打造海外投資組合

③ 歷史績效與波動程度

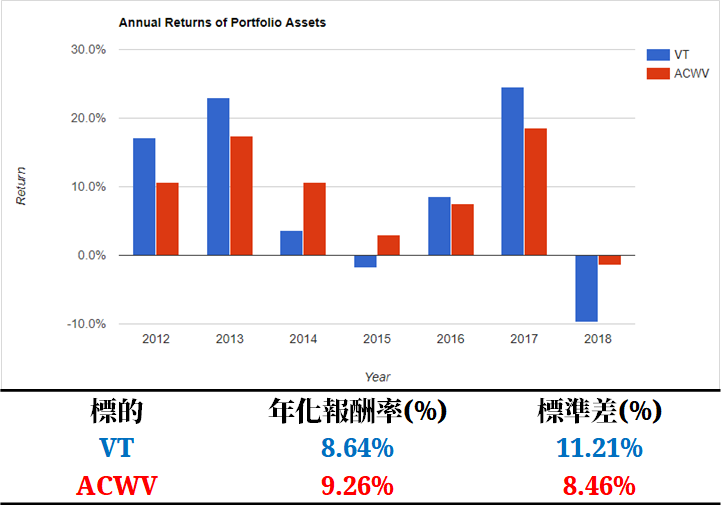

若回測 2012 年 ~ 2018 年共 7 個完整年度,

ACWV 近 7 年來有 6 年都呈正報酬(如下圖)

意即 : 若在每一年年初進場投資,並一路抱到年底,

就目前的歷史記錄來看,年底獲利的機率為 85.71%

✎ 波動度比 VT 小且相對抗跌

ACWV 在這段期間的年化報酬率為 9.26%,高於 VT 的 8.64%

另 ACWV 標準差 (衡量波動程度的統計數據) 也較 VT 來得小

細看各年度的績效表現,ACWV 與 VT 雖互有勝負

但值得留意的是 : 在 2015 年與 2018 年 VT 虧損的這兩年,

ACWV 明顯相對抗跌,甚至於 2015 年是逆勢繳出 2.92% 正報酬率

筆者個人推測 : 這除了是 Smart Beta「低波動」策略因子發揮功效,

也與 ACWV 主要佈局於防禦型產業有關係

(資料來源:portfoliovisualizer.com)(註 : 以上僅為數據研究分享,非推介買賣之意,投資人須自負交易風險)

♞ 快速結論

1. VT、ACWV 兩者皆為成熟、交易流動性足夠的 ETF

ACWV 為 Smart Beta ETF、總管理費較 VT 高,目前為 0.2%

2. VT、ACWV 皆主要投資於美國+日本,兩大成熟市場投資權重高達 60% 之上

3. 在 2012 ~ 2018 各年間, ACWV 與 VT 績效互有勝負

在空頭年度,ACWV 表現相對抗跌

這除了是 Smart Beta「低波動」策略因子發揮功效,

應也與 ACWV 主要佈局於防禦型產業有關係

4. 如果想以簡馭繁、有效率地投資全球股票,

並降低波動度,ACWV 應是最有效率的一項選擇

「錢進」海外投資的第一步 : 美股複委託開戶完全解析

PS : 筆者至今已分享 全球股票型 ETF、美國股票型 ETF 、Smart Beta ETF、產業型 ETF

之後會正式介紹「再平衡」的概念,希望讀者對 ETF 資產配置的邏輯架構,

能夠越來越清析。

進入 雞尾酒投資 Bar ,按讚 & 設定「搶先看」,最新海外投資文不錯過 !

加入 雞尾酒投資 Bar 社團 》打造多元收益流

加入 理財自強號 》多樣化理財系列文免費看

版權聲明

本文章之版權屬撰文者與 CMoney 全曜財經,未經許可嚴禁轉載,否則不排除訢諸法律徒徑。

免責宣言

本網站所提供資訊僅供參考,並無任何推介買賣之意,投資人應自行承擔交易風險。

發表

發表

我的網誌

我的網誌